对话 StakeStone 创始人 Charles:为什么被 WLFI 选中,怎么吃 USD1 的首只螃蟹?

撰文:Web3 农民 Frank

稳定币生意的核心竞争力是什么?

「信用」。

StakeStone 创始人 Charles 的回复直白而赤裸, 而在稳定币战局中,「信用」的典型体现正是像 USD1 这样依托特朗普家族的信用背书。USD1 诞生不到 100 天,就实现了堪称现象级的「从 0 到 1」增长及顶级交易所的全覆盖:

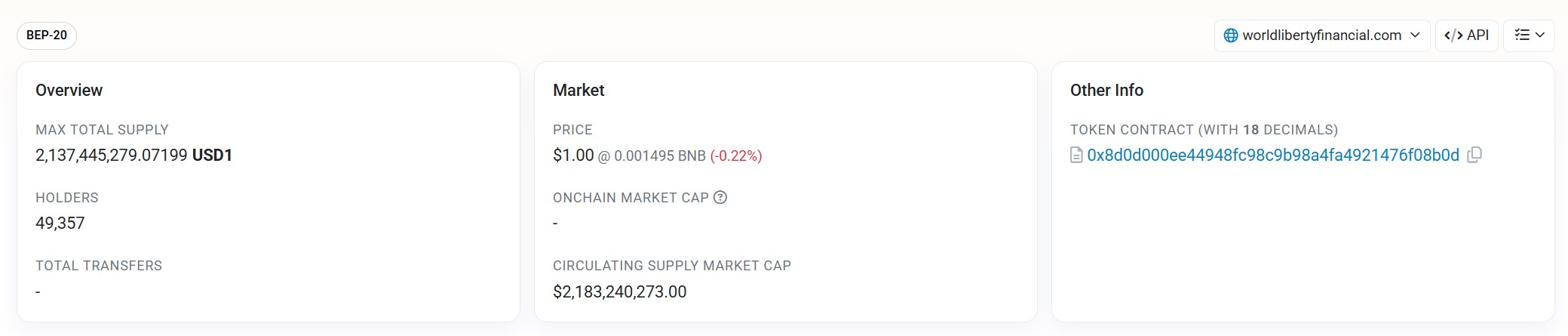

3 月至今,发行量飙升至 21 亿美元,超过 FDUSD、PYUSD 跻身全球第五大稳定币(CoinMarketCap 数据),并全面登陆 HTX、Bitget、币安等头部 CEX,相比之下,两年来由 PayPal 撑腰的 PYUSD 却还在苦苦推进渗透。

在 Charles 看来,「货币发行的本质是信用」,越强的信用将会获得越快的应用,所以他笃定,USD1 将是 2025 年最具增长潜力的稳定币。

那么,为什么是 StakeStone 拿下了这第一张船票?

「USD1 的发展逻辑迥异于 USDT/USDC」, USD1 独特的信用背书使其在现实世界的推广将比传统稳定币更具跨域采用与资源整合能力。

所以 USD1 的最大增长潜力并不在 Web3 圈层,就像 USDT 和 USDC 的今天的更大比例应用也都在传统金融领域,包括但不限于:大型金融机构、跨境贸易公司、中小企业、个体经营者(如自由职业者、内容创作者)、金融服务不发达地区。这些领域都将极大的受益于这轮数字稳定币(Digital Money)的普及。

而 USD1 在链上的广泛采用则必须通过一个全链流动性的枢纽来实现。因此据 Charles 透露,其实早在 2024 年下半年,StakeStone 就与 USD1 背后的发行方 World Liberty Finance(WLFI)展开洽谈关于全链流动性的合作。

而真正促使 WLFI 选择 StakeStone 的关键因素,正是 StakeStone 在此前 Berachain 等一系列产品中所体现的多链运营能力,尤其是始终构建的「全链流动性分发」中的职能表现——所以在 USD1 的生态版图中,StakeStone 其实承担着双重角色:官方铸造通道和全链流动性枢纽。以此为 USD1 提供从铸造到全链、全场景覆盖的一站式门户。

从这个角度讲,由 StakeStone 来吃 USD1 这只螃蟹,算是 WLFI 与 USD1 一拍即合的默契,本次专访也希望透过 Charles 的视角,理解 WLFI/USD1 与 StakeStone 的合作逻辑、他眼中稳定币格局正在发生哪些根本性的变化,以此揭开这一轮稳定币新叙事的关键拼图。

去年底洽谈,为什么 WLFI 选中 StakeStone?当被问及 StakeStone 成为 USD1 首个 DeFi 铸造商的原因时,Charles 首先拆解了 USD1 的发行机制:

机构用户完成 KYC 认证等合规流程后,需将美元存入指定托管银行账户,经 WLFI 验证资金到账,机构即可按最小 100 美元单位铸造 USD1——但这一过程中的 USD1 余额仍停留在账户体系中,尚未上链,必须通过「提现」进入公链世界,而目前 USD1 官方仅支持以太坊和 BNB Chain 两条链(且后者占总发行量的 98% 以上)。

免责声明:本站所有内容不构成投资建议,币市有风险、投资请慎重。

- 区块报