CFTC 发起「加密冲刺」,为现货加密资产打开合规通道

撰文:kkk

在特朗普政府的大力推动下,美国正加速将加密资产纳入主流金融体系。8 月 1 日,美国商品期货交易委员会(CFTC)正式启动名为「加密冲刺」(Crypto Sprint)的监管计划,随后在 8 月 5 日提出将现货加密资产纳入 CFTC 注册的期货交易所(DCM)进行合规交易。这一举措不仅打破了现货市场长期处于监管灰色地带的局面,也预示着 Web3 行业将迎来一条明确、可行的合规路径。

CFTC 代理主席 Caroline Pham 公开表示:「在特朗普总统的强有力领导下,CFTC 正全力推进联邦层面的数字资产现货交易,并与 SEC 的『加密计划』协调联动。」这一表态释放出强烈信号:美国监管正从「防御式打压」转向「制度性接纳」,为 DeFi、稳定币、链上衍生品等 Web3 基础设施提供了前所未有的合规机会。

现货合约合法化:加密市场的制度化起点长期以来,美国监管体系对加密现货交易始终缺乏统一管理。诸如 BTC、ETH 等加密资产的交易,大多集中在海外平台或未获执照的本土交易所,监管缺失不仅使投资者权益难以保障,也让大量机构资金始终处于观望状态。

此次 CFTC 推出的「加密冲刺」(Crypto Sprint)正是为了解决这一痛点。其核心内容之一,便是推动非证券类加密资产的现货合约在 CFTC 注册的期货交易所(DCM)上合法上市。通过批准这些平台承载现货加密交易,CFTC 为市场提供了一条合规替代路径,替代长期依赖的无牌或离岸交易平台——这些平台在 FTX 暴雷(2021)与 Binance 的持续监管风波中,已逐渐失去机构信任。因此这一政策对机构投资者而言意味着加密资产的入场路径更加合法、透明、公平,也为他们大规模配置数字资产扫清障碍。

根据 CFTC 表示,《商品交易法》第 2(c)(2)(D) 条已明确要求,凡涉及杠杆、保证金或融资的商品交易,必须在注册的 DCM 上进行。这一条款为加密现货合约的合法上市提供了坚实法律基础,也为市场带来急需的监管确定性。在此框架下,我们或将迎来「类 Coinbase」的中心化交易平台,或链上衍生品协议如 dYdX,通过注册 DCM 获得合规运营许可。

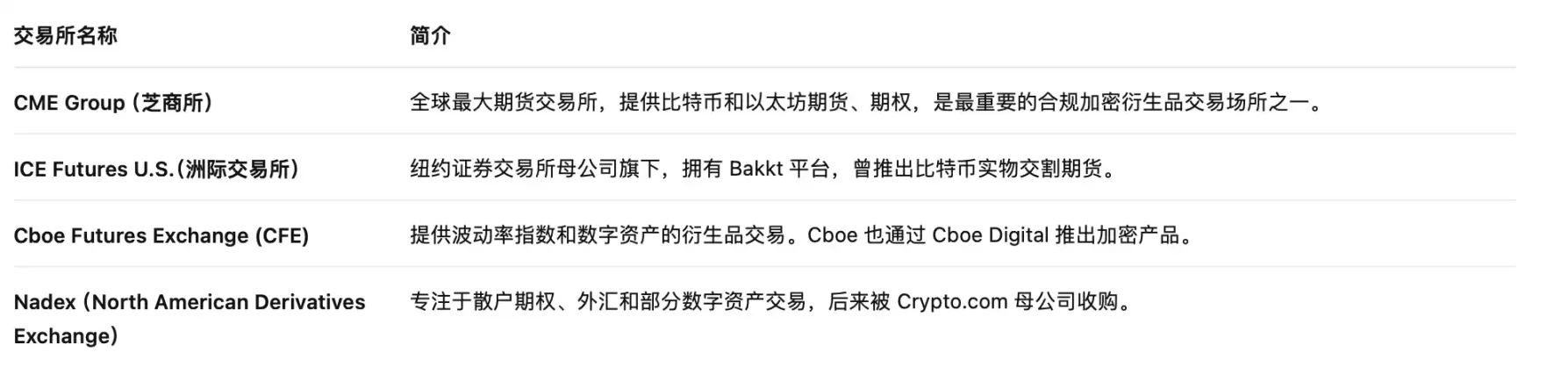

同时,该政策也为传统金融机构开启了通往加密资产的合规通道。作为 DCM 代表的芝加哥商品交易所(CME),早已具备 BTC 与 ETH 期货市场的完整基础设施,未来一旦现货合约获批上线,将为机构投资者提供从期货到现货的一站式加密资产交易入口,加速传统资本的进场节奏。

免责声明:本站所有内容不构成投资建议,币市有风险、投资请慎重。

- 区块报